Så vet du om du kan ta ett lån med Creditsafe

Först och främst är det upp till långivaren att besluta sig för att använda sig av Creditsafe, och inte UC eller Dun & Bradstreet, till exempel, för sin kreditupplysning. Hos oss ser du tydligt och enkelt vilka långivare som använder Creditsafe.

Därefter kommer kraven på dig som långivare in i bilden. För att få din låneansökan godkänd är det ofta kraven som du behöver uppfylla.

Något som vi vill skicka med dig är att snabblån, inte sällan sådana med Creditsafe, ofta har klart högre beviljandegrad än traditionella lån med UC. Att säga att det handlar om smslån som beviljar alla är en liten överdrift, men kraven är lägre.

- Lägsta ålder: Vanligtvis 18 år, men vissa långivare kräver att du är 20 eller 21.

- Inkomst: Du behöver ha en regelbunden inkomst, men exakta summor varierar beroende på långivare.

Som en snabb riktlinje kan vi säga att det hos många långivare ligger runt 180 000 kronor. Inkomstkällan kan variera från lön till A-kassa. Inkomsten ska räcka till återbetalning av lånet, plus en marginal för löpande utgifter.

- Folkbokförd i Sverige: Du måste vara folkbokförd i Sverige och ha ett svenskt personnummer.

- Ej aktiv skuld hos Kronofogden: I vår research har vi sett att majoriteten Creditsafe-långivare accepterar betalningsanmärkningar. Aktiva skulder hos Kronofogden är oftast dock inte tillåtna.

Vad är ett lån med Creditsafe?

Creditsafe är ett av Sveriges största kreditupplysningsföretag som erbjuder en annorlunda väg för de som vill låna pengar utan att använda UC (Upplysningscentralen).

Ett lån med Creditsafe innebär att kreditupplysningen som görs i samband med din låneansökan hanteras av just Creditsafe. Detta kan vara en fördel för den som vill undvika att samla för många förfrågningar hos UC, vilket kan påverka ens kreditvärdighet negativt.

“Kan man inte bara hoppa över kreditupplysningen?” kanske du tänker. Svaret är nej. Enligt den svenska kreditupplysningslagen är långivare skyldiga att genomföra en kreditupplysning. Den skyddar både dig som låntagare och långivaren. Detta eftersom kreditvärdet fungerar som en fingervisning kring sannolikheten att lånet kan betalas tillbaka.

Visste du att… sedan sitt grundande 1997 har Creditsafe vuxit till att bli en global aktör inom kreditupplysning? Företaget har verksamhet i över 20 länder och hanterar miljontals transaktioner varje år.

Vilka typer av kreditupplysningar gör Creditsafe?

Creditsafe erbjuder flera olika typer av kreditupplysningar – från sådana för privatpersoner och småföretag till multinationella bolag. Allt handlar om vad som efterfrågas!

Personupplysning – Scoring

Denna typ av upplysning används för privatpersoner. Informationen som samlas in inkluderar:

- Inkomstuppgifter från de senaste tre åren

- Eventuella betalningsanmärkningar

- Skuldsaldo hos Kronofogden.

Vi kommer alldeles strax att gå närmare in på vilka fördelar som privatpersoner får via Creditsafe. Spoiler alert: det handlar om snabbhet, säkerhet och smidighet.

Företagsupplysning – Rating

För företag erbjuder Creditsafe detaljerade rapporter som hjälper långivare att få en tydlig bild av ett företags ekonomiska tillstånd. Bland de uppgifter som då samlas in hittar man:

- Organisationsnummer

- Bokslut

- Pågående ärenden hos Bolagsverket

Företagslån med Creditsafe riktas ofta mot:

- Investeringar i utrustning eller lager.

- Tillfälliga kassaflödesproblem.

- Expandering av verksamheten.

Krav för företagslån:

- Företaget behöver ofta ha varit verksamt i minst 6 månader.

- Stabil omsättning och en tydlig plan för återbetalning.

Utlandsupplysning

Creditsafe erbjuder även kreditupplysningar för företag och individer som befinner sig utanför Sverige. Detta är särskilt användbart för de som har att göra med internationella affärer och samarbeten.

Detta består en kreditupplysning från Creditsafe av

Kreditupplysning från Creditsafe är omfattande för att ge en så bra bild av din ekonomiska hälsa som möjligt. Uppgifterna samlas in från bland annat Skatteverket, Kronofogden och SPAR. Bland de mest centrala delarna går följande att finna:

1. Personuppgifter

- Fullständigt namn

- Personnummer

- Adress (inklusive eventuell historisk adress)

- Civilstånd

2. Inkomstuppgifter

- Deklarerad årsinkomst från Skatteverket för de senaste tre åren

- Typ av inkomst (lön, pension, näringsverksamhet etc.)

3. Betalningshistorik

- Eventuella betalningsanmärkningar

- Information om skuldsanering

- Aktiva skulder hos Kronofogden

4. Ekonomiska åtaganden

- Aktuella lån och krediter – om denna info finns tillgängligt via andra källor

- Borgensåtaganden

5. Historiska uppgifter

- Tidigare kreditupplysningar som gjorts via Creditsafe

- Antal kreditförfrågningar från andra långivare och företag

6. Fastighetsinnehav

- Information om bland annat köpeskilling och taxeringsvärde

7. Arbetsrelaterade uppgifter

- Arbetsgivare (om registrerat)

- Anställningsstatus (om tillgängligt)

8. Bolagsengagemang (om relevant)

- Ägarandelar i företag

- Styrelseuppdrag

- Ekonomisk information om företaget

9. Scoring

- En unik prognos av personens framtida betalningsförmåga. Scoringen går från skalan 1 – 100 och ger en bra riskbedömning.

Hur ser det då ut med infon vid kreditupplysning för företag via Creditsafe? Jo, följande uppgifter är det som bland annat samlas in.

- Bokslut och inkomst

- Skulder hos Kronofogden

- Bedrägerikontroll

- Betalningsanmärkningar

- Styrelse och koncern

- Fastighetsägande

- Årsredovisningar

- Bransch – vissa branscher är nämligen mer riskfyllda

- Skatter och avgifter

Utifrån samtliga punkter ovan räknar Creditsafe ut ditt kreditvärde.

Visste du att… för att bedriva kreditupplysningsverksamhet måste bolaget ha tillstånd hos Integritetsskyddsmyndigheten? Givetvis har Creditsafe detta, så att du kan känna dig trygg med att du och dina uppgifter hanteras på ett ansvarsfullt sätt.

Hur fungerar kreditbetyg hos Creditsafe?

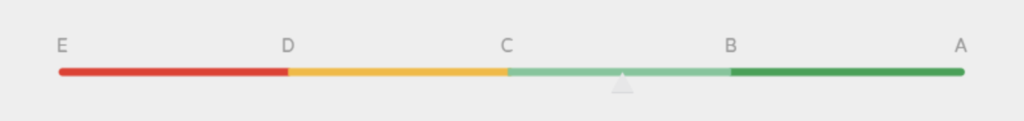

Kreditbetyget hos Creditsafe är en siffra som indikerar risken för att en person eller ett företag inte ska kunna uppfylla sina ekonomiska åtaganden. Skalan går från 1 till 100, där ett högre värde betyder lägre risk.

Skalan är uppdelad i fyra delar – pedagogiskt uppdelat i färger. Låt oss visa hur Scoringintervallet fungerar för en privatperson.

| Nivå | Intervall | Betalningsförmåga |

| Grön | 70 – 100 | Mycket hög |

| Svagt grön | 40 – 69 | Hög |

| Gul | 20 – 39 | Medel |

| Röd | 1 – 19 | Låg |

Som du förstår gäller ju högre Score, desto bättre. Längre ner på sidan berättar vi hur du kan förbättra ditt kreditbetyg hos Creditsafe.

Uppdateringsintervall

En av Creditsafes styrkor är deras frekventa uppdateringar av kreditvärdet. Beroende på vilken typ av kreditupplysning det handlar om kan uppdateringarna ske dagligen eller månatligen.

Detta gör att långivare alltid har tillgång till den senaste informationen, vilket minskar risken för felaktiga bedömningar.

Varför välja lån med Creditsafe?

Det är långivaren som bestämmer vilket kreditupplysningsföretag denne använder. Det är alltså upp till dig att välja en långivare som använder Creditsafe och inte UC.

Men vad gör dessa lån så speciella? Låt oss dyka djupare in i fördelarna och nackdelarna, och varför lån utan UC blivit en favorit för många.

Fördelar med Creditsafe

Påverkar inte UC-registret

En av de största anledningarna till att välja Creditsafe är att de inte registrerar förfrågningar i UC:s register. Detta är särskilt viktigt för personer som redan har flera UC-förfrågningar och vill undvika att deras kreditvärdighet påverkas negativt.

Kort sagt; fler kreditupplysningar påverkar INTE ditt kreditbetyg negativt.

Snabbare låneprocess

Långivare som använder Creditsafe har ofta en snabbare ansöknings- och utbetalningsprocess. Vissa erbjuder utbetalning inom ett par minuter, vilket gör dessa lån populära vid akuta behov.

Flexibla krav

Många Creditsafe-långivare har lägre krav på kreditvärdighet, vilket gör det möjligt för personer med betalningsanmärkningar eller låg inkomst att få lån.

Anonymitet och integritet

Eftersom Creditsafe inte delar sina data med UC eller andra aktörer på samma sätt, innebär det också att du som låntagare behåller mer av din ekonomiska integritet.

Tydlig värderingsmodell

Scoringintervallen är lätt att tyda för både låntagare och långivare. Ju högre 100 och mörkgrön poäng, desto bättre.

Nackdelar med lån via Creditsafe

Högre räntor

Lån med Creditsafe tenderar att ha högre räntor än traditionella lån, särskilt för dem med svag kreditvärdighet. Räntorna kan variera mellan 6 % och 39 %, beroende på långivaren.

Lägre lånebelopp

Creditsafe-långivare erbjuder ofta lägre lånebelopp än lån med UC. Det handlar vanligtvis om summor mellan 5 000 och 50 000 kronor. Du kommer en bra bit på väg i många sammanhang, men för större investeringar kan det krävas någon extra tusenlapp.

Risk för skuldfälla

Eftersom lånen ofta är lättillgängliga, finns det en risk att låntagare tar fler lån än de kan hantera. På bara ett år, mellan 2023 och 2024, ökade skuldsättningen hos Kronofogden med hela 17 % – vilket ger en total skuld hos Kronofogden på över 119 miljarder. Detta kan du undvika genom att planera din återbetalning.

Skillnader mellan Creditsafe, UC och Dun & Bradstreet

Creditsafe, UC och Dun & Bradstreet (som tidigare hette Bisnode) räknas ofta som “the big three” vad gäller kreditupplysningar i Sverige.

Att många föredrar Creditsafe och Dun & Bradstreet står klart, men varför är det så? Låt oss kika på en jämförelse mellan de tre.

| Egenskap | Creditsafe | Dun & Bradstreet | UC |

| Påverkan på kreditvärdighet hos UC | Ingen påverkan | Ingen påverkan | Påverkar kreditvärdigheten hos UC |

| Påverkan av antal förfrågningar | Fler påverkar inte kreditbetyget | Fler påverkar kreditbetyget | Fler påverkar kreditbetyget |

| Vanliga typer av lån | Alla typer av lån | Snabblån, kontokrediter | Privatlån, bolån |

| Accepterar betalningsanmärkningar | Vanligt förekommande | Vanligt förekommande | Ovanligt |

| Tidsram för utbetalning | Snabba utbetalningar, ofta direkt | Snabba utbetalningar, ofta direkt | Beror på långivare |

| Används av | Mindre långivare, kreditgivare | Mindre långivare, kreditgivare | Banker, större kreditinstitut |

| Kreditbetyg | 1 – 100 | 0 – 10 | 0 – 999 |

Varför låna pengar utan UC?

Att låna utan UC har blivit allt mer populärt i Sverige, och det finns flera anledningar till detta:

Bevara din kreditvärdighet

För många är det avgörande att undvika fler UC-förfrågningar, särskilt om de planerar att ansöka om större lån, som bolån, i framtiden.

Fler än 10 kreditupplysningar hos UC inom loppet av ett år anses som många. Som tumregel kan du tänka att fler kreditupplysningar under en kortare period är sämre.

Detta behöver du dock inte tänka på om du använder Creditsafe, eftersom fler inte påverkar ditt kreditvärde.

Snabb och smidig process

Långivare som inte använder UC tenderar att ha enklare ansökningsprocesser, vilket innebär mindre pappersarbete och snabbare besked.

Flexibilitet vid ekonomiska svårigheter

Om du redan har många förfrågningar hos UC, kan lån utan UC vara din bästa chans att få godkänt.

Visste du att… över 400 000 svenskar har en betalningsanmärkning hos Kronofogden? Men dörren till att få lån är inte stängd för dessa. Det finns lån som mer eller mindre beviljar alla, trots betalningsanmärkning. Creditsafe-lån öppnar dörren för denna grupp som ofta möts av avslag hos traditionella långivare.

Bra lån för dig med många UC-förfrågningar

För personer med många tidigare UC-förfrågningar kan Creditsafe vara en räddare i nöden. När långivare ser ett högt antal förfrågningar i UC:s register kan det signalera ekonomiska problem, även om det inte alltid är fallet. Med Creditsafe undviker du att detta blir ett hinder.

Exempel:

Anna, 28 år, behövde ta ett lån för att renovera sin lägenhet. Hon hade dock redan 10 UC-förfrågningar det senaste året på grund av andra ansökningar och avslag.Genom att välja en Creditsafe-långivare fick hon snabbt godkänt för ett lån med låg ränta och kunde genomföra renoveringen utan problem. Hennes lägenhet ökade i värde och därmed även hennes kreditvärde. Ett ypperligt exempel på ett långsiktigt smart tänk kring investering och lån.

Jämför lån med Creditsafe

Att en långivare erbjuder möjligheten att låna pengar med Creditsafe är i sig ett bra betyg. Men, alla dessa lån är inte skapade lika. För att hitta det bästa snabblånet är jämförelse A&O.

Det är där vi på Blancolån.nu kommer in i bilden. Låt oss hjälpa dig och alldeles strax ge en liten snabb översikt över populära lån.

Att jämföra lån med Creditsafe är ett smart första steg för dig som vill hitta det bästa lånet för dina behov. Med många alternativ på marknaden kan räntor, avgifter och lånevillkor variera stort mellan olika långivare.

Så, vad ska du tänka på vid jämförelse av lån?

- Ränta och effektiv ränta: Den effektiva räntan inkluderar alla avgifter, vilket ger en mer rättvis bild av kostnaden.

- Utbetalningstid: Om du behöver pengar snabbt, välj en långivare som erbjuder direktutbetalning. Hos oss ser du dessa snabba lån med direkt utbetalning genom den tydliga gröna rutan som säger “Utbetalning direkt”.

- Återbetalningstid: Se till att lånets löptid är inom ett rimligt tidsspann. Skulle du råka bli försenad med en återbetalning kan avgifter för ränta och försening snabbt springa iväg.

Sms lån med Creditsafe

Sms-lån med Creditsafe, som de från Loanstep, är kortfristiga lån som ofta är enkla att ansöka om och snabbt tillgängliga. Dessa lån är särskilt populära för små belopp som behöver betalas ut snabbt, vanligtvis mellan 1 000 och 20 000 kr.

Fördelar med smslån via Creditsafe:

- Snabb utbetalning, ofta inom 15 minuter.

- Ingen påverkan på ditt UC-register.

- Tillgängligt även för personer med betalningsanmärkningar.

Visste du att… namnet smslån egentligen är ganska missvisande i dagens digitala värld och att snabblån är ännu mer representativt för vad det handlar om? Namnet är en rest från när smslån infördes i mitten av 2000-talet, då ansökan skedde via SMS. Nu sker allt online och går otroligt fort!

Nya lån med Creditsafe

Varje år lanseras nya långivare som använder Creditsafe, vilket skapar fler valmöjligheter för låntagare. När vi snart tar oss in i 2025 förväntar vi oss att nya aktörer poppar upp. Att vända sig till nya lån gör att du kan få ta del av de konkurrenskraftiga räntor och flexibla villkor som dessa långivare ofta erbjuder för att locka kunder.

Fördelar med nya långivare:

- Ofta introduktionskampanjer med lägre ränta eller avgiftsfria lån.

- Modern teknologi som gör ansökningsprocessen snabbare och enklare.

Exempel på nya Creditsafe-lån (2024 – 2025):

- Ekomni → Små lånebelopp upp till 10 000 kronor.

- Binly Finans → Kontokredit från kreditgivaren Binly Finans upp till 50 000 kronor.

- Credifi → Liknar Binly, genom att det är en kontokredit upp till 50 000 kronor, men från kreditgivaren Luma Finans.

Creditsafe-lån med direktutbetalning

Behöver du pengar snabbt? Creditsafe-lån med direktutbetalning är en utmärkt lösning om du kan betala tillbaka lånet i tid. Många långivare erbjuder utbetalning direkt efter att kreditupplysningen snabbt gjorts och din ansökan godkänts.

Det kan handla om en handfull minuter från ansökan till utbetalning. Det som krävs då är en godkänd ansökan samt att du har ett konto i en ansluten bank eller att det är ett Swish-lån.

När passar detta bäst?

- Vid akuta utgifter, som bilreparationer eller oväntade räkningar.

- För att täcka mindre summor snabbt, ofta upp till 50 000 kr.

Tips: Dubbelkolla långivarens öppettider, 24/7 är optimalt.

Tänk på: Den snabba tillgängligheten kan göra att räntorna är högre än för traditionella lån.

Täck oförutsedda kostnader: akutlån med Creditsafe

Livet kan överraska med oväntade utgifter – på gott och ont. I den senare kategorin hittar vi en läckande tvättmaskin eller en akut tandläkarbesök som plånboken inte hade räknat med.

Ett akutlån med Creditsafe är designat för dessa situationer, med snabba utbetalningar och enkla ansökningsprocesser.

Exempel på när akuta lån med Creditsafe kan komma väl till pass:

- Hushållsreparationer: Ett trasigt kylskåp eller en läckande diskmaskin.

- Medicinska utgifter: Tandläkarbesök eller liknande.

- Bilreparationer: Perfekt för att snabbt få bilen tillbaka på rätt väg.

Tips för akut lån:

- Låna endast vad du behöver för att undvika en onödigt hög skuld.

- Ha en återbetalningsplan redo för att undvika extra räntekostnader.

Visste du att… du kan göra en kreditupplysning på dig själv? Det är inte bara banker, andra kreditgivare och företag som kan få koll på din betalningsförmåga. Det är ett bra sätt att få en objektiv bild. Det kan kosta en liten slant, men är ofta värt det på både kort och lång sikt.

Tydliga jämförelser – Vi finns för dig!

Som du ser ovan är det ett gäng aspekter att ta i beaktning för att hitta det bästa snabblånet. Här är det viktigt att ha tillgång till en tjänst som erbjuder transparenta jämförelser – och det är precis därför vi på Blancolån.nu finns här för dig.

- Du får en tydlig överblick över långivarnas erbjudanden.

- Presentationer baseras på fakta, inte marknadsföring.

- Du kan fokusera på vad som är bäst för dig, med enkel filtrering och sortering.

Bakom Blancolån.nu finns ett team av erfarna låneexperter som ständigt analyserar och uppdaterar information om marknadens olika alternativ.

- Marknadskännedom: Experterna håller sig uppdaterade om aktuella räntor, avgifter och långivare.

- Oberoende analyser: Fokus ligger på fakta och användarvänlighet, utan att påverkas av externa aktörer.

- (Mer eller mindre) individanpassade råd: Jämförelserna utformas med dina behov i åtanke, oavsett om du söker ett snabbt sms-lån eller ett större privatlån.

Just det, glömde vi säga att det är helt gratis? Det kostar dig inte ett öre – tvärtom kan det göra att du sparar pengar när du väljer det billigaste lånet.

Så ansöker du om ett snabblån utan UC via Creditsafe – Steg för steg

- Jämför långivare – Börja med att jämföra olika långivare som använder Creditsafe för kreditupplysningar. Hos oss på Blancolån.nu kan du enkelt sortera och filtrera utefter dina önskemål.

- Välj belopp och löptid – Välj hur mycket du vill låna och hur lång återbetalningstid som passar din ekonomi. Vanligtvis erbjuder Creditsafe-långivare lån från 5 000 kr till 50 000 kr med löptider från ett par veckor och längre.

Kom ihåg att inte låna mer pengar än du behöver, och självklart inte mer än du har råd att betala tillbaka. - Fyll i ansökan – Ange dina personuppgifter, inkomst och övrig information som efterfrågas av långivaren. Många långivare har enkla digitala formulär som kan fyllas i på några minuter.

- Bli godkänd i kreditupplysningen – Långivaren gör en kreditupplysning via Creditsafe för att verifiera din betalningsförmåga. Detta påverkar inte din kreditvärdighet, utan gynnar dig bara, eftersom långivaren därigenom kan bedöma sannolikheten att du kan betala tillbaka pengarna.

- Få svar och utbetalning – De flesta långivare ger besked inom några minuter. Om din ansökan godkänns kan pengarna betalas ut direkt.

Tips: sök tillsammans med en medsökande

Att ansöka om lån med en medsökande kan öka dina chanser att bli godkänd och få bättre lånevillkor. En medsökande fungerar som en extra säkerhet för långivaren, inte minst om din egen kreditvärdighet är låg. Det kommer väl till pass när det handlar om blancolån och liknande, som är lån utan säkerhet.Exempel:

Lisa och Erik ansökte om ett lån på 40 000 kr för en bil. Lisa hade tagit ett sabbatsår i sina studier för att resa, och stod sedan ett tag tillbaka utan inkomst. Men, eftersom Erik hade god ekonomi och fungerade som medsökande, fick de både godkänt och en lägre ränta

Så mycket kostar det att låna med Creditsafe

Kostnaden för ett lån består främst av två delar: ränta och avgifter.

Räntor för Creditsafe-lån:

- Spannet inom vilka långivarnas räntor befinner sig är stort. Den nominella räntan sträcker sig från 6,48 % till 44 %.

- Viktigt är dock att den effektiva räntan är det som i slutändan avgör hur mycket du betalar. Hur gärna vi än skulle vilja, kan vi inte ge en fast siffra där – då den påverkas av eventuella förseningsavgifter och liknande.

- Långivare som använder Creditsafe kan erbjuda flexibla räntor baserade på din betalningshistorik och ekonomiska situation.

Möjliga fasta avgifter:

- Uppläggningsavgift: Vanligtvis mellan 95–395 kr.

- Aviavgift: Cirka 30–60 kr per månad om du får pappersavier.

- Förseningsavgift: Kan vara så hög som 450 kr om du missar en betalning.

- Förlängningsavgift: Om du behöver mer tid att betala tillbaka lånet kan långivaren ta ut en avgift för att förlänga löptiden.

- Påminnelseavgift: Om du missar en betalning kan en påminnelseavgift på 60–200 kr tillkomma.

Dröjsmålsränta: Denna ränta kan vara så hög som 40 %, vilket snabbt ökar kostnaden för lånet om betalningar uteblir.

Medan punkt 1) uppläggningsavgiften är svår att komma ifrån, kan du helt undvika 2) – 5) om du planerar din återbetalning på ett smart sätt.

Verkligt exempel:

Låt oss kika på ett exempel. Martin, 36 år från Göteborg, behöver snabbt pengar till vinterdäck till bilen. Han vänder sig till Klara Lån, som gör en snabb kreditupplysning via Creditsafe, varpå hans ansökan godkänns. Lånet betalas ut en halvtimme senare och kostnaderna ser ut såhär:

Lånebelopp 25 000 kr Ränta 25,01 % Återbetalningstid 6 månader Uppläggningsavgift 195 kronor Total lånekostnad 27 050 kr

Tips för att hålla nere kostnaderna:

- Välj e-fakturor för att slippa aviavgifter.

- Betala tillbaka lånet tidigare för att hålla nere räntekostnaderna, som blir högre ju fler månader du lånar.

- Undvik förseningsavgifter.

Att beräkna den totala lånekostnaden innan du ansöker är ett viktigt steg. Detta hjälper dig att undvika överraskningar och planera din budget bättre. Därefter är det viktigt att både en och två gånger se till att du kan betala tillbaka lånet i tid.

Det positiva med att använda Creditsafe för kreditupplysningen är att de sköter bedömningen av din återbetalningsförmåga. Detta är tänkt att öka chanserna för ansvarsfullt lånande!

Vad händer om jag inte kan betala tillbaka lånet?

Att missa en lånebetalning kan få allvarliga konsekvenser för din ekonomi. Det är därför viktigt att förstå vad som kan hända om du inte kan betala tillbaka ett lån med Creditsafe.

Vad händer vid utebliven betalning?

- Påminnelse: Om du missar en betalning får du en eller flera påminnelse. I samband med detta börjar även räntekostnadskarusellen snurra snabbt, parallellt med höga förseningsavgifter.

- Inkassokrav: Om betalningen fortfarande uteblir skickar långivaren ärendet till inkasso, vilket kan innebära ytterligare kostnader.

- Betalningsanmärkning: Om skulden inte regleras kan du få en betalningsanmärkning, vilket försämrar din kreditvärdighet och gör det svårare att få lån i framtiden.

- Kronofogden: Slutligen kan skulden överföras till Kronofogden, vilket kan leda till utmätning av lön eller tillgångar.

Allt detta påverkar ditt kreditvärde negativt. Men det finns lösningar!

Vad kan du göra om du inte kan betala?

- Kontakta långivaren: Många långivare kan erbjuda en förlängning eller amorteringsplan.

- Budgetera om: Se över dina utgifter och prioritera amorteringen.

- Sök hjälp: Vänd dig till budget- och skuldrådgivning i din kommun för att få stöd. Vissa tar även ett omstartslån för att finansiera skulder.

Spärra personnummer hos Creditsafe

I vissa situationer kan du behöva spärra ditt personnummer hos Creditsafe, exempelvis om du misstänker identitetsstöld eller oönskade låneansökningar i ditt namn. Detta är en viktig säkerhetsåtgärd för att skydda din kreditvärdighet.

Hur spärrar du ditt personnummer?

- Fyll i formuläret på Creditsafes webbplats. Där lämnar du uppgifter som namn, personnummer och anledning till spärren.

- Aktivering. Spärren träder vanligtvis i kraft inom 1 timme.

Vad händer efter spärren?

- Ingen långivare kan göra en kreditupplysning på ditt personnummer via Creditsafe.

- Spärren gäller även UC, Dun & Bradstreet, Syna och Valitive.

- Du kan när som helst häva spärren om det behövs.

- Polisanmäl identitetsstölden och skicka in till Creditsafe. Då spärras personnumret fem år i taget.

- Spärren är gratis i 14 dagar, därefter krävs polisanmälan som du postar till Creditsafe.

Visste du att… över tre miljoner svenskar utsätts för ID-kapning eller relaterade bedrägerier varje år? Det kostar samhället enorma summor årligen och är ett växande problem. En del av lösningen är att skydda ditt personnummer och att använda BankID ansvarsfullt.

Avslutande tankar

Att låna pengar med Creditsafe är populärt hos de som behöver pengar snabbt och inte vill använda UC. De största fördelarna med Creditsafe handlar om att fler kreditupplysningar inte påverkar ditt kreditvärde negativt, samt att det går snabbt.

Ditt mål är att få ett kreditscore så nära 100 som möjligt. Då är sannolikheten att bli beviljad ett Creditsafe-lån hög. Hos oss hittar du de bästa lånen, som vi hjälper dig att jämföra!

Vanliga frågor

En kreditupplysning via Creditsafe är en sammanställning av ekonomisk information om en person (score) eller ett företag (rating). Den används för att bedöma kreditvärdigheten hos en individ eller verksamhet innan de beviljas lån, kredit eller avtal. Informationen inkluderar inkomst, skulder, betalningsanmärkningar och kreditvärde.

Hur kan jag förbättra mitt kreditvärde hos Creditsafe?

För att förbättra ditt kreditvärde hos Creditsafe kan du:

- Betala av dina skulder och undvika att nya uppstår.

- Undvika betalningsanmärkningar genom att betala räkningar i tid.

- Öka din deklarerade inkomst genom extra arbete eller andra inkomstkällor.

- Ha färre aktiva krediter och lån.

Kreditvärdet förbättras gradvis med ett stabilt och ansvarsfullt ekonomiskt beteende. Ha tålamod – snart kan du vara nära 100 och klassas som att ha mycket god betalningsförmåga.

Nej, när Creditsafe gör en kreditupplysning registreras inte det hos andra kreditupplysningsföretag. Därför påverkar det inte ditt kreditpoäng.

Detta är en av de största fördelarna med Creditsafe, enligt många.

Creditsafe är unikt eftersom deras kreditupplysningar inte registreras hos UC (Upplysningscentralen) och inte påverkar din kreditvärdighet negativt. De är ofta populära för företag som vill göra kreditkontroller utan att belasta sina kunders kreditpoäng.

Om någon har gjort en kreditupplysning på dig via Creditsafe får du en kopia skickad hem till dig. Denna innehåller information om vem som gjort upplysningen och vilken information som delades.

Nej, det går inte att spärra sin kreditupplysning hos Creditsafe på samma sätt som hos UC. Däremot kan du kontakta Creditsafe för att diskutera specifika fall eller misstänkt bedrägeri.

Du kan spärra ditt personnummer om du har blivit utsatt för ID-kapning.

Betalningsanmärkningar finns kvar i Creditsafes register i tre år för privatpersoner och fem år för företag, vilket är standard i Sverige.

Ja, företag använder Creditsafe för att göra kreditupplysningar på sina kunder, leverantörer eller samarbetspartners. Detta hjälper dem att bedöma risken med att ge kredit eller ingå affärsavtal.

Japp, du kan beställa en kopia av din egen kreditupplysning från Creditsafe för att se vilken information som är registrerad om dig. Detta kan hjälpa dig att få bättre koll på din ekonomiska situation och ditt kreditvärde.

Som privatperson kan du helt gratis få ett digitalt utdrag som visar vad Creditsafe har registrerat om dig i sin kreditupplysning. Du behöver bara logga in med BankID för att se detta snabbt och enkelt.

Företag brukar däremot betala en abonnemangsavgift eller en avgift per upplysning.

Många låneinstitut använder Creditsafe för att deras kunder föredrar det. Som du har förstått under artikelns gång finns det flera fördelar med att använda Creditsafe, både för dig och långivaren.

Creditsafe använder sin egen modell för att beräkna kreditvärdighet, med poäng mellan 0 och 100, där en högre siffra visar lägre risk. De kallar det för Score.

UC har däremot en annan skala som sträcker sig från 0 till 999 och viktar olika faktorer annorlunda.

Förenklat skulle man kunna säga att Creditsafe fokuserar mer på betalningsförmåga och riskbedömning framåt, snarare än historia.

Jadå, faktum är att av de låneinstitut som vi har analyserat godkänner majoriteten betalningsanmärkningar. De vill dock fortfarande se att du har en god återbetalningsförmåga.

Ja, så är det! Eftersom olika kreditupplysningsföretag använder olika metoder och datakällor för att bedöma kreditvärdighet, kan ett företags betyg variera mellan Creditsafe och exempelvis UC eller Bisnode.

Nej, om du ingår ett avtal som kräver kreditupplysning måste du godkänna att en upplysning görs. Dock har du rätt att veta vem som begärt upplysningen och vad den innehåller.